Wie jedes Jahr stehen auch für 2019 viele Neuerungen für die Bürger an, weil der Gesetzgeber nicht untätig gewesen ist. Grundlegende Änderungen betreffen die gesetzliche Krankenversicherung, wo das „GKV-Versichertenentlastungsgesetz“ viele Selbstständige entlastet und hohe Mindestbeiträge herabsetzt, die für viele zur Schuldenfalle wurden. Aber auch Familien freuen sich über eine Erhöhung des Kindergeldes und der Steuerfreibeträge. Hier ein Überblick über wichtige Veränderungen in 2019:

Kindergeld und Steuerfreibeträge steigen

Durch das Familienentlastungsgesetz können sich Familien

2019 über mehr Kindergeld und höhere Steuerfreibeträge freuen. So steigt das

Kindergeld um zehn Euro monatlich: Für das erste und zweite Kind gibt es

momentan 194 Euro, 2019 steigt der Betrag auf 204 Euro an. Das Kindergeld für

das dritte Kind wird von 200 Euro auf 210 Euro erhöht. Für das vierte Kind und

weitere Kinder gibt es, statt momentan 225 Euro, ab dem kommenden Jahr 235

Euro.

Auch wächst der steuerliche Kinderfreibetrag zum 1. Januar

2019 um 192 Euro und beträgt dann 4.980 Euro. Nimmt man den Freibetrag für den

Erziehungs- oder Ausbildungsbedarf der Kinder in Höhe von 2.640 Euro hinzu,

kann ein verheiratetes Elternpaar 2019 Freibeträge für Kinder in Höhe von

maximal 7.620 Euro geltend machen.

Erhöht wird 2019 zudem der Grundfreibetrag für Erwachsene:

Statt wie bisher auf 9.000 Euro des Einkommens muss dann auf 9.168 Euro des

Einkommens keine Steuer gezahlt werden.

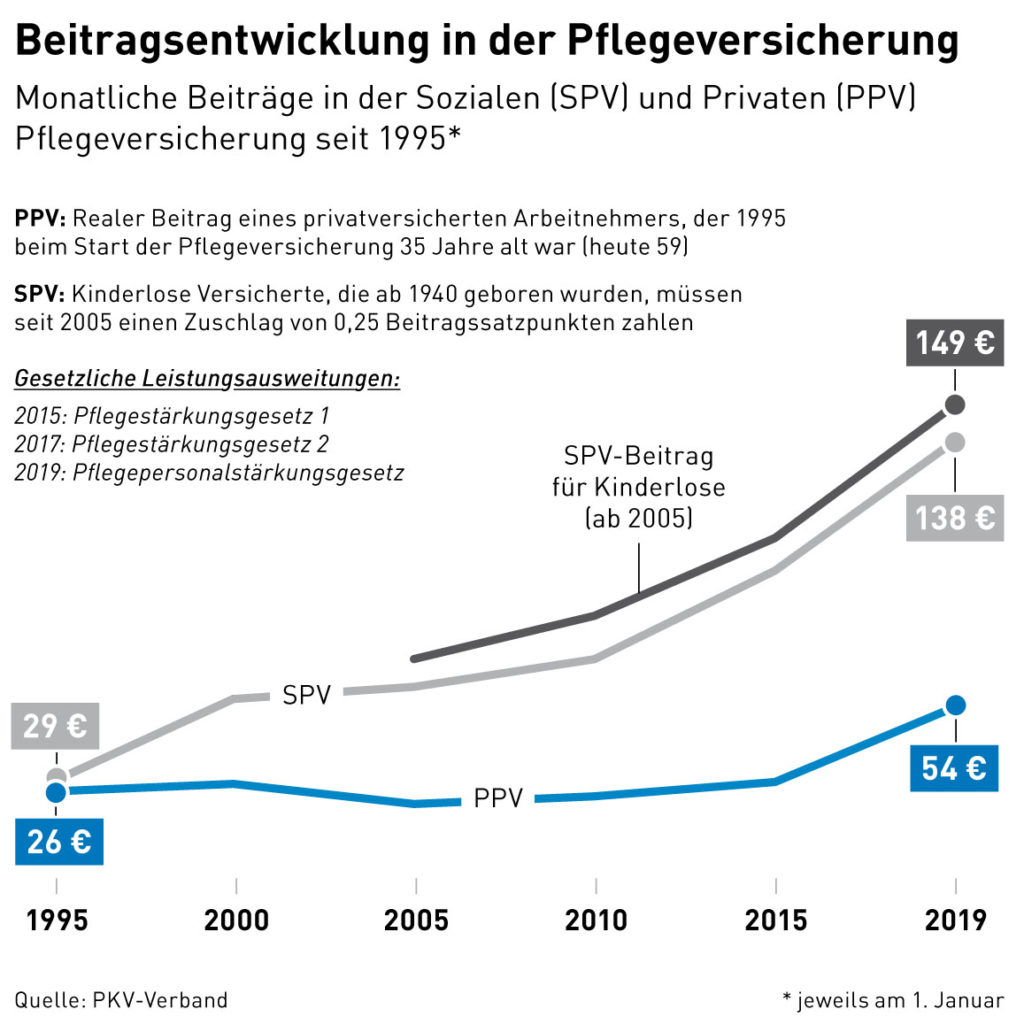

Beitrag zur Pflegepflichtversicherung steigt

Weniger erfreulich ist die Erhöhung des Beitragssatzes in

der Pflegepflichtversicherung: er wird in der GKV um 0,5 Prozentpunkte zum

01.01.2019 angehoben. Bisher lag der Beitragssatz bei 2,55 Prozent des

Bruttoeinkommens, ab 2019 wird er bei 3,05 Prozent liegen. Kinderlose müssen

wie bisher zudem einen Kinderlosenzuschlag hinnehmen. Ihr Beitragssatz lag bei

2,8 Prozent des Bruttoeinkommens und steigt nun auf 3,3 Prozent. Die Beiträge

in der privaten Krankenversicherung werden ebenfalls sehr wahrscheinlich

steigen, wie der PKV-Verband bereits angekündigt hat.

Notwendig geworden sind die höheren Beiträge laut

Bundesregierung durch erhöhte Kosten aufgrund des

Pflegepersonal-Stärkungsgesetzes, das eine bessere Personalausstattung und

bessere Arbeitsbedingungen in der Kranken- und Altenpflege erreichen will.

Zudem steigt kontinuierlich die Zahl der Pflegebedürftigen in Deutschland an,

weil auch die Alterung der Gesellschaft fortschreitet.

Die Hälfte des Beitrags, jedoch ohne den

Kinderlosenzuschlag, zahlt bei Arbeitnehmerinnen und Arbeitnehmern der

Arbeitgeber. Für Sachsen als Ausnahme gilt ein geringerer Arbeitgeberanteil.

Das bedeutet ab 2019 für Sachsen: Arbeitgeber übernehmen 1,025 Prozent des

Gesamtbeitrags, während die Arbeitnehmer/Beschäftigten 2,025 Prozent übernehmen

müssen. Der Grund: Anders als in anderen Bundesländern wurde in Sachsen kein

Feiertag abgeschafft, um die Arbeitgeber für ihren Anteil an der

Pflegeversicherung zu entlasten.

Rentenerhöhung 2019

Auch die Rentnerinnen und Rentner freuen sich im nächsten

Jahr über mehr Geld: Um 3,2 Prozent in Westdeutschland sowie um 3,9 Prozent in

Ostdeutschland erhöhen sich die Renten. Jedoch ergab eine Antwort des

Bundesfinanzministeriums auf eine Anfrage der Linken, dass 48.000 Rentnerinnen

und Rentner durch diese Erhöhung auch erstmals steuerpflichtig werden und eine

Steuererklärung abgeben müssen. Das ist der Fall, sobald Einkünfte aus Renten

und weitere Einkünfte den Grundfreibetrag (und damit das steuerfreie

Existenzminimum) von 9.168 Euro übersteigen.

Nicht jeder Rentner, der steuerpflichtig wird, muss am Ende

auch Steuern bezahlen. Denn wie die Verbraucherseite „test.de“ ausführt, können

Rentnerinnen und Rentner viele Posten steuerlich geltend machen, zum Beispiel

Spenden, Parteibeiträge, Krankheitskosten, Kosten für die Arbeit von

Handwerkern und Helfern im Haushalt etc. Wer also knapp über dem

Grundfreibetrag liegt, sollte sich gut informieren, was er steuerlich absetzen

kann.

Ab 2019 paritätische Finanzierung auch der Zusatzbeiträge in der gesetzlichen Krankenversicherung

Seit dem 1. Januar 2015 gilt ein allgemeiner Beitragssatz

von 14,6 Prozent als verbindlich für alle gesetzlichen Krankenkassen, der

Gesetzgeber erlaubte es aber, einen Zusatzbeitrag zur Deckung der Kosten zu

erheben. Während jedoch der allgemeine Beitragssatz schon bisher zu gleichen

Teilen (und damit „paritätisch“) von Arbeitnehmern und Arbeitgebern getragen

wurde, beide zahlen 7,3 Prozent, mussten die Arbeitnehmer Zusatzbeiträge allein

schultern. Das ändert sich ab 2019. Denn im Rahmen des sogenannten

„Versichertenentlastungsgesetzes“ der Bundesregierung wird im kommenden Jahr

auch der Zusatzbeitrag paritätisch finanziert und somit zu gleichen Teilen von

Arbeitgebern und Versicherten getragen.

Außerdem sinkt der durchschnittliche

Krankenkassen-Zusatzbeitrag um 0,1 Prozentpunkte: 2018 lag er bei 1,0 Prozent

des Einkommens, ab 2019 liegt er bei 0,9 Prozent. Jedoch dient dieser

Durchschnittswert nur der Orientierung und ist nicht bindend. Die Krankenkassen

dürfen selbst bestimmen, in welcher Höhe sie ihren Zusatzbeitrag festlegen.

Mindestbeiträge für Selbstständige in der gesetzlichen Krankenversicherung werden nahezu halbiert

Der Mindestbeitrag für Selbstständige in der gesetzlichen

Krankenversicherung orientiert sich an einem fiktiven Mindesteinkommen. Lange

ignorierte der Gesetzgeber aber ein Problem:

Obwohl laut Bundesregierung fast 30 Prozent aller

Selbstständigen über ein persönliches Einkommen von weniger als 1.100 Euro

verfügen, unterstellte das Gesetz, Unternehmer wären in der Regel Gutverdiener.

Bisher setzte man bei einem fiktiven Einkommen von 2.284 Euro an, um den

Mindestbeitrag für Selbständige in der gesetzlichen Krankenversicherung zu

errechnen. Für nicht wenige Geringverdiener unter den Selbständigen wurde die

Kranken- und Pflegeversicherung deswegen aufgrund des Monatsbeitrags zur

Schuldenfalle.

Nun aber steuert der Gesetzgeber gegen: Auf 1.038,33 Euro

sinkt die Bemessungsgrundlage ab 1. Januar 2019 durch das sogenannte

„GKV-Versichertenentlastungsgesetz“. Der Mindestbeitrag zur gesetzlichen

Krankenversicherung halbiert sich aus diesem Grund ab dem 1. Januar 2019 auf

rund 171 Euro im Monat, sobald das Einkommen unter der Bemessungsgrenze liegt.

Krankenkassen müssen auf Grundlage des jüngsten Einkommensteuerbescheids

automatisch den Beitrag anpassen. Auch werden zu viel gezahlte Beiträge

nachträglich zurückgezahlt, falls weniger verdient wurde als angenommen.

Existenzgründer und Jungunternehmer können zudem einen

geschätzten Wert zugrunde legen, falls noch kein Einkommensnachweis vorliegt.

Freilich gilt aber auch: Sobald ein Selbständiger mehr verdiente als angegeben,

müssen Beiträge nachgezahlt werden.

Rechengrößen zur Sozialversicherung 2019

Steigende Beitragsbemessungsgrenze in der Kranken- und Pflegeversicherung

Auch dieses Jahr wird erneut die bundeseinheitliche

Beitragsbemessungsgrenze (BBG) in der gesetzlichen Krankenversicherung

angehoben: von derzeit 4.425 Euro auf 4.537,50 Euro im Monat (brutto). Für die

gesetzliche Pflegeversicherung gelten die gleichen Werte. Dadurch ergibt sich

eine jährliche BBG in Höhe von 54.450 Euro. Die Beitragsbemessungsgrenze legt

fest, bis zu welcher Höhe die Einkommen belastet werden auf Grundlage des

GKV-Beitragssatzes. Übersteigt das Einkommen die Bemessungsgrenze, steigt der zu

zahlende Beitrag nicht mehr weiter. Die an der Bemessungsgrenze errechnete

Beitragshöhe gibt also zugleich den Maximalwert vor, bei dem die Beiträge für

Gutverdiener gedeckelt werden. Erhöht der Gesetzgeber die Bemessungsgrenze,

müssen Gutverdiener mehr für die Kranken- und Pflegeversicherung zahlen.

Arbeitslosenversicherung

Ebenso wie die Beitragsbemessungsgrenze in der Kranken- und

Pflegeversicherung gibt die Beitragsbemessungsgrenze in der Renten- und

Arbeitslosenversicherung den Höchstwert an, bis zu dem das Einkommen belastet

wird. Für die neuen und alten Bundesländer unterscheiden sich aber die

Bemessungsgrenzen. Die BBG West wird 2019 von 6.500 Euro auf 6.700 Euro erhöht,

für das Jahreseinkommen liegt die Grenze also bei 80.400 Euro. In Ostdeutschland

gilt 2019 die Beitragsbemessungsgrenze von monatlich 6.150 Euro beziehungsweise

jährlich 73.800 Euro. 2018 lag die Grenze noch bei 5.800 Euro monatlich.

Höhere Versicherungspflichtgrenze erschwert Wechsel in die PKV

Die Versicherungspflichtgrenze oder

Jahresarbeitsentgeltgrenze dient im Versicherungsrecht als Orientierung für die

wirtschaftliche Leistungsfähigkeit eines Arbeitnehmers. Abhängig Beschäftigte

müssen sich bis zu dieser Grenze über die gesetzliche Krankenversicherung

versichern. Sobald der Bruttolohn aber die Pflichtgrenze übersteigt, darf der

Arbeitnehmer wählen, ob er weiterhin die gesetzliche Krankenversicherung

bevorzugt, oder ob er lieber in die private Krankenversicherung wechseln will.

Da die Versicherungspflichtgrenze ab Januar 2019 von bislang 59.400 Euro auf

60.750 Euro im Jahr steigt, wird es für abhängig Beschäftigte also schwerer,

von der gesetzlichen in die private Krankenversicherung zu wechseln.

Rechtsanspruch auf befristete Teilzeit, auch Brückenteilzeit genannt, ab Januar 2019

Das Teilzeit- und Befristungsgesetz (TzBfG) wurde um einen

Rechtsanspruch auf zeitlich begrenzte Teilzeit, sogenannte Brückenteilzeit,

ergänzt. Bestand doch bislang für Arbeitnehmerinnen und Arbeitnehmer nur

Anspruch auf unbefristete Teilzeit, jedoch gab es kein Rückkehrrecht in die

frühere Arbeitszeit. Nun aber haben Arbeitnehmerinnen und Arbeitnehmer ab 1.

Januar 2019 das Recht, für den Zeitraum von einem Jahr bis zu fünf Jahren die

vereinbarte Arbeitszeit zu verringern, zugleich muss der Arbeitgeber eine

Rückkehr in Vollzeit ermöglichen. Voraussetzung für diesen Anspruch ist jedoch:

Das Arbeitsverhältnis besteht länger als sechs Monate und der Arbeitgeber

beschäftigt mehr als 45 Arbeitnehmerinnen und Arbeitnehmer. Auch dürfen der

Arbeitsablauf, die Sicherheit oder die Organisation eines Betriebs nicht

wesentlich beeinträchtigt werden.

Der Antrag auf Teilzeit ist mindestens drei Monate vor Beginn in Textform beim Arbeitgeber zu stellen. Der Arbeitnehmer braucht keine bestimmten Gründe (z.B. Kindererziehung, Pflege) für seinen Teilzeitwunsch anzugeben. Eine Zumutbarkeitsgrenze gibt es allerdings, wenn Arbeitgeber zwischen 46 und 200 Arbeitnehmer beschäftigen: Diese Arbeitgeber können einem Arbeitnehmer die Zustimmung zur Teilzeit verweigern, wenn von 15 Arbeitnehmern bereits einer in befristeter Teilzeit arbeitet.